Secondo l’indagine – condotta da Banca D’Italia con Tecnoborsa ed Osservatorio del Mercato Immobiliare (OMI) dell’Agenzia delle Entrate – presso 1.192 agenti immobiliari dal 21 giugno al 26 luglio 2021, rimane ampiamente prevalente la quota di operatori che segnala la stabilità dei prezzi delle abitazioni, con un rafforzamento dei segnali di pressioni al rialzo.

Coerentemente con tali sviluppi, lo sconto medio rispetto al prezzo iniziale richiesto dal venditore è lievemente diminuito.

I giudizi sulle condizioni della domanda sono migliorati, sostenuti soprattutto da quelli più favorevoli nelle aree non urbane, mentre l’andamento dei nuovi incarichi a vendere è rimasto ovunque negativo.

Le attese sul proprio mercato di riferimento sono rimaste stabili, mentre sono migliorate quelle sull’evoluzione del mercato nazionale, specialmente su un orizzonte biennale.

Si è consolidata la percezione degli agenti che, nell’arco dei prossimi tre anni, la domanda dei potenziali acquirenti si indirizzerà verso le abitazioni indipendenti e quelle con spazi esterni più che nel periodo precedente la pandemia.

A tali sviluppi contribuirebbe la possibilità di ricorrere al lavoro a distanza, specialmente nelle aree metropolitane.

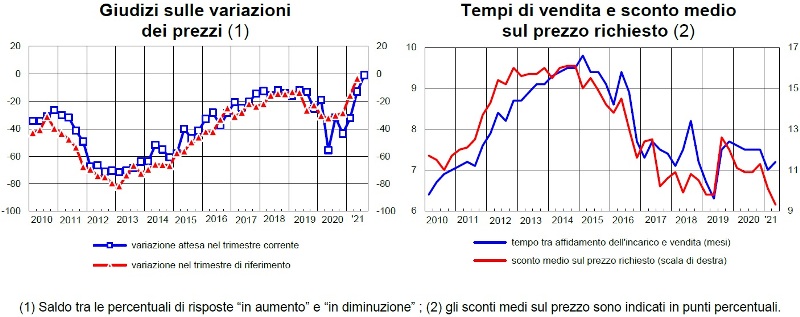

Continuano a prevalere i giudizi di stabilità dei prezzi ma si rafforzano le pressioni al rialzo:

Il 67,5% degli agenti intervistati ha segnalato una sostanziale stabilità dei prezzi di vendita nel II trimestre del 2021, una quota superiore a quella della precedente rilevazione.

La percentuale di operatori che ravvisano un calo delle quotazioni è nettamente diminuita, assestandosi su valori storicamente bassi (17,9%, da 27,1% nell’indagine precedente). É invece salita al 14,6% quella di chi giudica i prezzi in aumento (dall’11,4%).

Migliora la domanda soprattutto nelle aree non urbane:

La quota di agenzie che hanno venduto almeno un’abitazione nel trimestre aprile-giugno ha continuato a salire (all’85,8%, dall’83,6% nel I trimestre del 2021), portandosi al di sopra dei livelli precedenti l’epidemia; di esse, il 75,9% ha venduto solo abitazioni preesistenti.

Nel II trimestre il saldo tra i giudizi di aumento e riduzione dei potenziali acquirenti è fortemente cresciuto (11,7 punti percentuali, da 3,3), grazie al miglioramento registrato sia nelle aree urbane sia, soprattutto, in quelle non urbane.

… mentre l’andamento degli incarichi a vendere resta ovunque sfavorevole:

Il saldo fra la percentuale di agenzie che segnalano un aumento di nuovi incarichi a vendere e quella degli operatori che ne indicano una flessione è rimasto negativo (a -23,6 punti percentuali, pressoché come nella scorsa rilevazione), sia nelle città sia nelle aree non urbane.

Al contempo, la quota di agenti che indicano una diminuzione degli incarichi da evadere supera di oltre 28 punti percentuali quella di coloro che ne segnalano un incremento, in aumento rispetto all’indagine precedente.

Diminuisce lo sconto medio:

Lo sconto medio sui prezzi di vendita, rispetto alle richieste iniziali del venditore è ulteriormente sceso al 9,3% (dal 10,1% nell’indagine precedente).

I tempi di vendita sono rimasti sostanzialmente stabili, a 7,2 mesi (da 7 mesi).

Il divario fra prezzi offerti e domandati, resta la causa prevalente di cessazione dell’incarico a vendere:

Per oltre la metà degli agenti le cause prevalenti di cessazione dell’incarico a vendere restano le proposte di acquisto ritenute troppo basse dai venditori (in diminuzione al 53,2%, dal 59,8%) e i prezzi giudicati troppo elevati dai compratori (50,9%, da 47,9%).

Per il 23,2% degli operatori, la causa principale dell’estinzione dell’incarico è invece la difficoltà nel reperimento del mutuo (dal 24,6% nella scorsa indagine, segnando così la terza riduzione consecutiva).

La quota di acquisti finanziati da mutuo è lievemente diminuita:

Il 69,6% delle compravendite è stato finanziato con mutuo ipotecario (dal 72,9%).

Il rapporto fra l’entità del prestito e il valore dell’immobile è pressoché stabile, al 77,6%.

I canoni di affitto scendono nelle grandi città:

Poco più dell’80% degli operatori, ha dichiarato di aver locato almeno un immobile nel II trimestre, in linea con il periodo precedente.

Il saldo tra giudizi di aumento e diminuzione dei canoni di affitto si conferma ampiamente negativo nelle aree urbane (-20,2%), mentre è positivo al di fuori di queste (+3,9%).

Le attese di aumento dei prezzi di affitto nel III trimestre del 2021 tornano a prevalere marginalmente su quelle di diminuzione, per la prima volta dall’inizio della pandemia (-11,6% nello scorso trimestre), grazie alle prospettive favorevoli nelle aree non urbane.

Il margine medio di sconto rispetto alle richieste iniziali del locatore ha continuato a diminuire, portandosi al 3,8% (da 4,3%).

Il saldo tra la quota di agenzie che hanno riportato incarichi a locare in crescita nel II trimestre e la percentuale di quelle che ne hanno segnalato una diminuzione è divenuto ancor più negativo (-21,8 punti percentuali, da -18).

Le attese degli agenti sul proprio mercato di riferimento restano stabili:

Le attese delle agenzie riguardo alle condizioni del proprio mercato di riferimento nel trimestre in corso sono rimaste sostanzialmente invariate: il 13,1% degli operatori ha aspettative sfavorevoli, il 10,9% prefigura invece un miglioramento.

Le prospettive restano in prevalenza positive su un orizzonte biennale.

Il peggioramento del saldo fra le attese di aumento e diminuzione dei nuovi incarichi a vendere nel trimestre in corso (-13,8 punti percentuali, da -2,1), è in gran parte dovuto al calo dell’attività durante i mesi estivi.

Le attese sull’evoluzione dei prezzi di vendita nel trimestre in corso hanno continuato a migliorare; il relativo saldo fra aumento e diminuzione è ora appena negativo (-1, il valore più alto dall’inizio della rilevazione nel 2012).

… mentre migliorano quelle sull’evoluzione del mercato nazionale:

Le aspettative sull’andamento del mercato immobiliare nazionale sono notevolmente migliorate, divenendo favorevoli per la prima volta negli ultimi 2 anni: il saldo fra attese positive e negative per il trimestre in corso è risultato pari a 0,3 punti percentuali (da -6), mentre le prospettive a due anni hanno registrato un saldo pari a 33,5 punti percentuali (da 23,6).

La differenza fra la quota di agenti che si attendono un impatto positivo dell’epidemia sulla domanda di abitazioni e quella di chi si attende effetti negativi è salita a 29,5 punti percentuali, da 14.

L’effetto della pandemia sulla domanda di abitazioni, si estenderebbe almeno fino alla metà del 2022 per più del 60% degli agenti che si attendono effetti positivi.

Restano più bilanciate le opinioni riguardo agli effetti sull’offerta di abitazioni: il 33,9% degli operatori ritiene che l’epidemia ne stia determinando una riduzione, a fronte del 37,5% che esprime un giudizio di incremento.

È diminuita la quota delle agenzie che prefigura riflessi negativi sui prezzi di vendita (al 34,8%, dal 45,1%), ma resta superiore a quanti prevedono effetti di stimolo alle quotazioni (cresciuti fino al 29,6%, dal 18,6%).

Tra chi si aspetta un impatto negativo, poco più del 60% ritiene che questo si dovrebbe esaurire a metà del 2022, a fronte di circa il 26% che si aspetta che questo si protrarrà fino alla fine dello stesso anno.

L’impatto della pandemia sulle locazioni è incerto:

Le valutazioni degli agenti riguardo agli effetti dell’epidemia sulla domanda e offerta di immobili da locare sono ancora eterogenee: poco meno di un terzo ritiene che l’impatto sul numero dei potenziali locatari sia negativo, mentre circa il 37% ritiene che sia positivo.

Inoltre, circa un terzo degli intervistati riporta un impatto negativo sull’offerta di immobili da locare, cui si contrappone circa il 28% che se ne aspetta un incremento.

Le attese sui canoni di locazione sono invece meno incerte, con una prevalenza di circa 13 punti percentuali delle agenzie con aspettative negative.

Secondo gli agenti si conferma la preferenza dei potenziali acquirenti per unità abitative indipendenti e con spazi esterni:

Come nell’indagine precedente si conferma che, nelle percezioni degli agenti, le preferenze dei potenziali acquirenti su un orizzonte di tre anni evolveranno più positivamente per le unità abitative indipendenti e quelle con spazi esterni (la cui domanda crescerà per il 76,8% e il 90,8% degli operatori, rispettivamente).

Aumenterebbe anche la domanda di unità abitative di grandi dimensioni e di quelle collocate nelle aree non urbane (per cui è attesa una maggiore richiesta rispettivamente dal 47,2% e dal 43,5% degli operatori).

Per i due terzi degli intervistati a tali sviluppi contribuirebbe in misura molto o abbastanza rilevante la possibilità di ricorrere al lavoro a distanza; tale quota sale quasi all’80% nelle aree metropolitane, in rialzo rispetto alla scorsa rilevazione.

Commentando i dati del Sondaggio il Presidente di Tecnoborsa Valter Giammaria, ha sottolineato l’elemento di positività che scaturisce dall’indagine:

“E’ importante accogliere il segnale di ottimismo che giunge dal campione di agenti intervistato: per la prima volta negli ultimi due anni le attese sull’andamento del mercato immobiliare nazionale nel breve periodo sono migliorate.

Altro elemento interessante su cui riflettere – ha proseguito Giammaria – è che c’è margine per la crescita dei servizi di assistenza al cliente rispetto alla stima del valore degli immobili immessi sul mercato dal momento che, per oltre la metà degli intervistati, il divario fra prezzi offerti e domandati resta la causa prevalente di cessazione del mandato a vendere.

Il sistema delle Borse immobiliari delle Camere di Commercio fornisce già strumenti utili in tal senso come i listini ufficiali pubblicati periodicamente o come la WebApp “Quotazione immobiliare 4.0” di recente realizzata da Tecnoborsa e messa a disposizione di tutti gli agenti immobiliari iscritti al REA della Capitale, grazie alla Camera di Commercio di Roma”.

Fonte: tecnoborsa.it – 24 agosto 2021