La ripartenza dell’economia spinge verso l’alto il prezzo dell’immobiliare, che già nel corso del 2020 aveva resistito molto meglio di altri settori.

Secondo l’Ubs Global Real Estate Bubble Index 2021, uno studio annuale della banca elvetica che segnala i fattori di eventuale tensione sul mattone, stanno crescendo i rischi di una correzione dei prezzi, anche profonda.

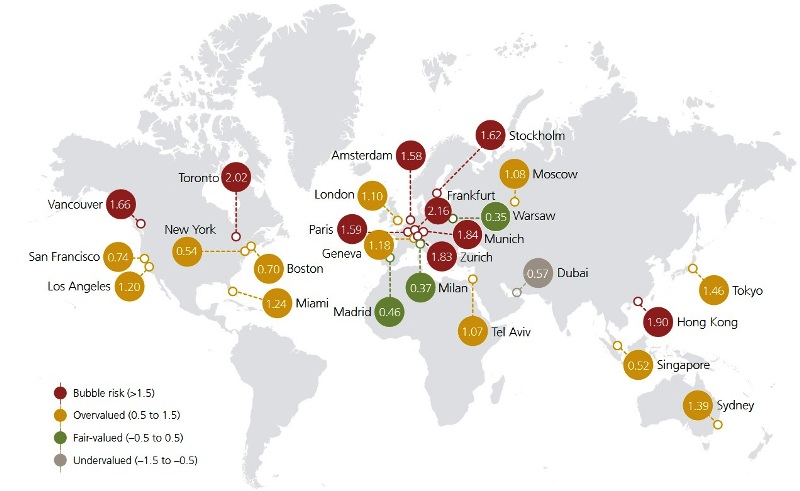

Le città a rischio:

Francoforte, Toronto e Hong Kong sono le città a maggiore rischio di bolla.

La situazione è pericolosa anche per Monaco e Zurigo, mentre sia Vancouver che Stoccolma sono rientrate nella zona di rischio bolla.

Amsterdam e Parigi completano la lista di città con un rischio di bolla.

Tutte le città statunitensi valutate — Miami, Los Angeles, San Francisco, Boston e New York — si trovano in un territorio di sopravvalutazione.

Gli squilibri nel mercato immobiliare sono elevati anche a Tokyo, Sydney, Ginevra, Londra, Mosca, Tel Aviv e Singapore.

Spicca Milano:

All’interno di questo scenario, Milano (la città presa in considerazione in rappresentanza dell’Italia) non suscita preoccupazioni, dato che i suoi prezzi non sono saliti nel corso dell’ultimo anno.

Con la pandemia che ha frenato – almeno temporaneamente – un trend ascendente che durava da diverso tempo.

In una situazione simile a quella del capoluogo lombardo si trovano Madrid e Varsavia, città che, per usare le parole del report, hanno “ancora valutazioni eque”.

Secondo l’analisi di Ubs, Dubai è l’unico mercato sottovalutato e l’unica città classificata in una categoria inferiore rispetto allo scorso anno.

Le ragioni:

Cosa sta spingendo un investimento tradizionalmente poco liquido come il mattone?

Gli analisti rispondono con due chiavi di lettura: il basso costo di acquisto rispetto a quello per l’affitto e l’aspettativa di crescita ulteriore dei prezzi immobiliari negli anni a venire.

Le famiglie, si legge nel report:

“devono però prendere in prestito quantità sempre maggiori di denaro per tenere il passo con i prezzi più elevati degli immobili”.

Infatti, la crescita dei mutui ipotecari dovuti ha registrato un’accelerazione quasi ovunque negli ultimi trimestri e i rapporti debito/reddito sono quindi aumentati.

“Nel complesso, i mercati immobiliari sono diventati ancora più dipendenti da tassi d’interesse molto bassi e un inasprimento degli standard di prestito potrebbe portare l’apprezzamento dei prezzi a un brusco arresto nella maggior parte dei mercati”.

Detto questo, lo studio ricorda che l’effetto leva e i tassi di crescita del debito sono ancora ben al di sotto dei loro massimi storici in molti Paesi.

“Da questa prospettiva, è poco probabile che al momento il mercato immobiliare provochi grosse turbolenze sui mercati finanziari globali”.

La situazione italiana:

Fin qui lo studio di Ubs, ma ci sono rischi per il mercato italiano?

Guardando all’andamento dei prezzi da inizio secolo, la risposta è no.

Se fino al 2008 i prezzi sono cresciuti all’incirca come gli altri Paesi occidentali e nel 2009 hanno subito una correzione analoga, lo scenario è cambiato dal 2010 in avanti.

Mentre altri mercati riprendevano il trend ascendente, nella Penisola il calo è proseguito fino al 2016 e dal 2017 si è assistito solo a una timida inversione di tendenza.

Ancora oggi molte città di provincia e le periferie delle grandi città quotano su valori del 15-20% inferiori rispetto al 2008. Mentre le zone centrali dei grandi centri urbani e le nuove costruzioni sono oltre quella soglia.

L’ultimo report di Nomisma sottolinea che vi sono 3,3 milioni di famiglie italiane interessate a comprare casa nei prossimi dodici mesi.

Dunque la domanda resta forte, ma per ora non crea tensioni sui prezzi.

Diverso è lo scenario se si guarda alle prospettive di lungo periodo: le tendenze demografiche della Penisola indicano che tra qualche tempo si potrebbe venire a creare un eccesso di offerta immobiliare rispetto alla domanda.

A quel punto, per le costruzioni più datate e con prestazioni energetiche peggiori, potrebbe essere difficile trovare mercato. A meno di non accettare forti sconti sul prezzo.

Fonte: mutuionline.it – 27 ottobre 2021