La pubblicazione del nuovo Rapporto sui mutui ipotecari, elaborato dall’Osservatorio del mercato immobiliare dell’Agenzia delle Entrate, giunto alla sua terza edizione, analizza i dati di consuntivo del 2019, in serie storica dal 2004, relativi ai capitali finanziati a persone fisiche e imprese, a fronte di una garanzia fornita dal patrimonio immobiliare posseduto.

Il credito rappresenta una delle leve importanti affinché le famiglie e le imprese accedano al mercato immobiliare o al finanziamento della propria attività economica.

In particolare, il volume dell’indebitamento ipotecario analizzato nel Rapporto, ossia la forma del credito ottenuto con mutuo concesso dalla banca o comunque con capitale erogato da un istituto finanziario dietro la garanzia del patrimonio immobiliare, è senz’altro la leva principale di finanziamento, pur non essendo l’unica.

L’obiettivo del Rapporto è quello di analizzare il complesso dei finanziamenti concessi a fronte di garanzia ipotecaria su immobili e di fornire alcune informazioni sulla loro destinazione di utilizzo.

A tal proposito, è corretto sottolineare che la pubblicazione odierna e i suoi contenuti riguardano un anno, il 2019, che precede lo shock economico indotto dalla pandemia del Covid-19.

Nel Rapporto sono esposte le statistiche sui mutui ipotecari (numero immobili ipotecati, capitale erogato, tasso di interesse applicato alla prima rata), mediante una classificazione per tipo di atto e per aree geografiche.

Inoltre sono rese disponibili le statistiche sulla destinazione del finanziamento erogato, in modo da comprendere, in particolare, quanta parte del capitale di debito “estratto” dal patrimonio immobiliare ipotecato torni effettivamente sul mercato immobiliare e quanto vada a finanziare il resto dell’economia, con ulteriori aggregazioni per tener conto di situazioni miste.

Anche questa analisi è svolta per aree territoriali (Nord, Centro e Sud) e per alcune grandi città.

Il capitale di debito “estratto” dal patrimonio immobiliare nel 2019 si è attestato poco oltre i 90 miliardi di Euro, dopo il minimo di 58 miliardi nel 2014 e il massimo di 205 miliardi nel 2007.

Si tratta di un valore monetario significativo, pari a circa il 5% del Pil italiano, che nel Rapporto viene approfondito nelle sue diverse componenti e analizzato nella dinamica degli ultimi 15 anni.

Nel 2019 sono stati sottoscritti circa 408.000 atti di mutuo, nei quali oltre 920.000 immobili, ipotecati a favore degli istituti mutuanti, sono stati posti a garanzia dei finanziamenti.

Rispetto al 2018 sono un numero inferiore del 2,8%, invertendosi così, seppur con una lieve diminuzione, una tendenza che dal 2014 vedeva crescere costantemente tale parametro.

Quasi il 60% (546.470 unità) di questi immobili sono abitazioni e relative pertinenze, a cui corrisponde il 43% del capitale totale (circa 39 miliardi di euro).

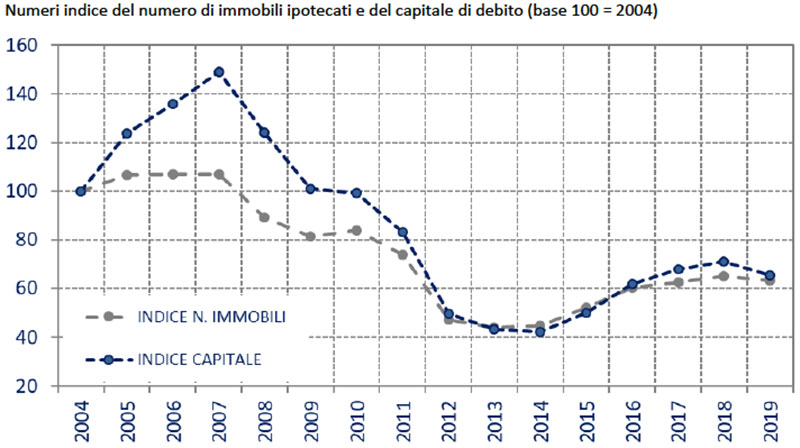

Le serie storiche dei numeri indice rappresentate nel grafico consentono di analizzare gli andamenti dei finanziamenti da mutui ipotecari, prendendo a riferimento il 2004 come anno base, in cui era di circa 138 miliardi il capitale estratto da quasi 1,5 milioni di unità immobiliari ipotecate.

I capitali di debito raggiungono, dopo una sostenuta crescita, il massimo valore nel 2007 (oltre 205 miliardi di euro).

Segue un repentino calo negli anni successivi fino a raggiungere il valore minimo nel 2014, quando il capitale complessivo è poco più di 58 miliardi di euro, ben il 72% in meno dal 2007 al 2014.

Nel 2015 il valore dei prestiti ricomincia a crescere fino a raggiungere i 100 miliardi di euro nel 2018, per poi flettere nuovamente nel 2019, con una perdita di quasi 8 miliardi di euro.

In termini di numerosità degli immobili, lo stesso grafico evidenzia un andamento simile, ma meno marcato, al numero indice dei capitali, sia nella crescita dal 2004 al 2007, sia nella successiva fase di calo fino al 2013.

Dal 2014 gli andamenti dei due indici quasi si sovrappongono, per poi divaricarsi di nuovo nel 2017 e nel 2018.

Il 2019 è l’anno nel quale, per la prima volta dal 2014, si registra un nuovo calo per entrambi gli indici.

I dati del Rapporto, dettagliati per area geografica, evidenziano ancora nel 2019, che sono le regioni settentrionali a presentare i numeri totali più consistenti, con una quota di circa il 60% di immobili ipotecati sul totale nazionale e di quasi il 54%, in termini di capitali finanziati.

Il quadro si completa con una modesta prevalenza del Centro sul Sud.

Il Rapporto analizza inoltre i tassi medi di interesse dei finanziamenti (stabiliti alla prima rata) che, pur presentando significative variazioni nella serie storica dal 2004, tuttavia hanno andamenti molto simili tra i diversi settori e tra Nord, Centro e Sud.

Nell’anno in esame si attestano tra il 2% e il 3%, emergendo una evidente applicazione di tassi medi di interesse più elevati al Sud, con l’unica eccezione degli atti di mutuo con ipoteca su immobili sia del settore residenziale sia del settore terziario, commerciale o produttivo.

Infine, sono prese in esame le durate dei mutui, la cui variabilità temporale per tutte le destinazioni dei beni ipotecati è poco rilevante.

Si riscontra invece una notevole differenziazione sulla base delle tipologie di immobili ipotecati: nel 2019 per gli atti di mutuo contratti su immobili residenziali la durata media è di circa 24 anni, scende sotto i 15 anni per i mutui con garanzie su immobili non residenziali.

Fonte: RAPPORTO MUTUI IPOTECARI 2020 – Direzione Centrale Servizi Estimativi e Osservatorio Mercato Immobiliare – 15 ottobre 2020