Nell’indagine condotta presso 1.323 agenti immobiliari dal 29 marzo al 30 aprile 2021, condotta da Banca D’Italia con Tecnoborsa ed Osservatorio del Mercato Immobiliare (OMI) dell’Agenzia delle Entrate, più del 60% degli operatori segnala una sostanziale stabilità dei prezzi rispetto alla precedente rilevazione.

La quota di coloro che riferiscono quotazioni in diminuzione è scesa, ma resta di poco superiore a un quarto del totale.

I giudizi sulle condizioni della domanda sono migliorati nelle aree non urbane, ma si confermano sfavorevoli nelle città e l’andamento dei nuovi incarichi a vendere è rimasto ovunque negativo.

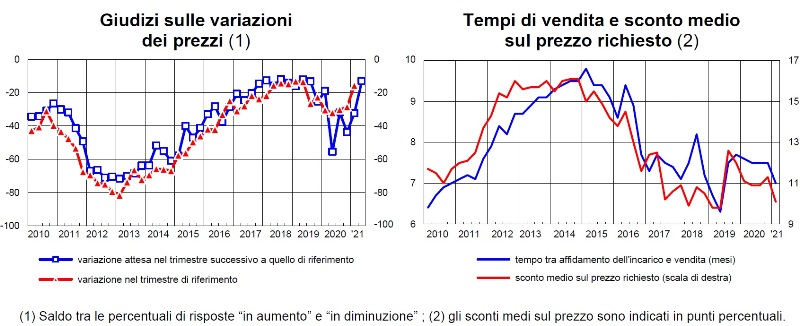

I tempi di vendita e lo sconto medio rispetto al prezzo iniziale richiesto dal venditore, sono lievemente diminuiti.

Le prospettive sono migliorate, sia sul proprio mercato di riferimento sia su quello nazionale; le attese restano tuttavia prevalentemente negative nel trimestre in corso, mentre sono più favorevoli su un orizzonte biennale.

Nelle percezioni degli agenti, su un orizzonte di tre anni, le caratteristiche delle abitazioni ricercate dai potenziali acquirenti saranno molto diverse da quelle prevalenti prima della pandemia, con una maggiore richiesta di unità abitative indipendenti e dotate di spazi esterni.

Prevalgono i giudizi di stabilità dei prezzi:

Il 61,5% degli agenti intervistati ha segnalato una sostanziale stabilità dei prezzi di vendita nel I trimestre del 2021, percentuale in linea con la precedente rilevazione.

La percentuale di operatori che ravvisa un calo delle quotazioni è diminuita, ma resta elevata (27,1%, dal 33,7% dell’indagine precedente).

Migliora la domanda nelle aree non urbane:

La quota di agenzie che ha venduto almeno un’abitazione nel trimestre gennaio-marzo 2021 è lievemente salita (all’83,6%, dall’82,1% del IV trimestre del 2020) e si colloca appena al di sotto dei livelli precedenti l’epidemia.

L’80,7% degli agenti ha venduto solo abitazioni preesistenti; la quota di operatori che ha intermediato esclusivamente immobili nuovi è rimasta minima, intorno al 2%.

Il saldo tra i giudizi di aumento e riduzione dei potenziali acquirenti nel I trimestre rispetto a quello precedente è tornato positivo (3,3 punti percentuali, da -12), grazie al miglioramento registrato nelle aree non urbane.

Le valutazioni restano invece sfavorevoli nelle aree urbane e metropolitane.

… ma l’andamento degli incarichi a vendere resta ovunque sfavorevole:

Il saldo fra la percentuale di agenzie che segnalano un aumento di nuovi incarichi a vendere e la quota di quelle che ne indicano una flessione resta largamente negativo (a -23,1 punti percentuali, da -29,5 della scorsa rilevazione), sia nelle città sia nelle aree non urbane.

Poco più della metà degli agenti riporta un numero di incarichi da evadere stabile rispetto al trimestre precedente; la quota di coloro che ne indicano una diminuzione supera la percentuale degli operatori che segnalano un incremento delle commesse inevase di quasi 23 punti percentuali, come nell’indagine precedente.

I tempi di vendita e lo sconto medio diminuiscono:

Lo sconto medio sui prezzi di vendita rispetto alle richieste iniziali del venditore è sceso, rispetto al trimestre precedente, al 10,1% (dall’11,3%); anche i tempi di vendita sono diminuiti a 7 mesi (da 7,5).

Il divario fra prezzi offerti e domandati è la causa prevalente di cessazione dell’incarico:

È aumentata la quota di agenti che indicano che proposte di acquisto ritenute troppo basse dai venditori sono la causa prevalente di cessazione dell’incarico (59,8%, dal 54,3%).

Secondo il 47,9% degli operatori i prezzi offerti sono giudicati troppo elevati dai compratori (dal 50,5%), mentre la percentuale di agenzie che segnala difficoltà nel reperimento del mutuo si colloca al 24,6% (dal 25,8%).

La quota di acquisti finanziati da mutuo è pressoché invariata:

Il 72,9% delle compravendite è stato finanziato con un mutuo ipotecario (dal 73,8%).

Il rapporto fra l’entità del prestito e il valore dell’immobile è pressoché stabile, al 76,2%.

I canoni di affitto scendono nelle grandi città:

Poco meno dell’80% degli operatori ha dichiarato di aver locato almeno un immobile nel I trimestre, in linea con il periodo precedente.

Il saldo tra giudizi di aumento e diminuzione dei canoni di affitto si conferma ampiamente negativo nelle aree urbane e metropolitane (-37,1% e -42,3%, rispettivamente).

Fuori dalle aree urbane la quota di agenti che indicano una riduzione eccede di soli 6,5 punti percentuali quella di chi segnala un aumento, mentre circa il 70% indica canoni stabili.

Il saldo tra prospettive di aumento e di diminuzione dei prezzi di affitto nel II trimestre del 2021 si conferma ampiamente negativo (-11,6 punti percentuali), risentendo delle attese ancora molto sfavorevoli nei centri urbani (-27,3%).

Il margine medio di sconto rispetto alle richieste iniziali del locatore è lievemente sceso, portandosi al 4,3%.

Il saldo tra la quota di agenzie che hanno riportato incarichi a locare in crescita nel I trimestre e quelle che ne hanno segnalato una diminuzione è lievemente salito, ma resta ampiamente negativo (-18 punti percentuali, da -22,3).

Le attese degli agenti sul proprio mercato di riferimento migliorano:

Le attese delle agenzie riguardo al proprio mercato di riferimento sono notevolmente migliorate, pur restando lievemente improntate al pessimismo: il 14,5% degli operatori ha aspettative sfavorevoli per il II trimestre, il 12,4% prefigura invece un miglioramento (dal 26,3% e 9,4% rispettivamente con riferimento al I trimestre).

Su un orizzonte biennale il 48,2% degli operatori esprime prospettive positive, mentre il 19,7% ha previsioni in peggioramento.

Il saldo fra la percentuale di agenzie che prevede un aumento dei nuovi incarichi a vendere nel trimestre in corso e la percentuale di coloro che si attendono una riduzione continua a migliorare, pur rimanendo negativo (-2,1 punti percentuali, da -7,6).

Le attese sull’evoluzione dei prezzi di vendita nel trimestre in corso sono salite, pur rimanendo decisamente orientate al ribasso e il relativo saldo si è più che dimezzato, a -13 punti percentuali.

… così come quelle sull’evoluzione del mercato nazionale:

Anche le aspettative sull’andamento del mercato immobiliare nazionale sono migliorate: con riferimento all’evoluzione nel trimestre in corso il saldo resta negativo ma in misura decisamente più contenuta rispetto alla scorsa rilevazione (-6 punti percentuali da -26,6).

Le prospettive a due anni, tornate positive nell’indagine precedente, sono ulteriormente migliorate, con un saldo fra attese di miglioramento e peggioramento pari a 23,6 punti percentuali (da 9,6).

La quota di agenti che si attende un impatto positivo dell’epidemia sulla domanda di abitazioni è notevolmente aumentata, divenendo prevalente su quella di chi si attende effetti negativi (per 14 punti percentuali, da -17,4) e il saldo è più ampio nelle aree non urbane (20,2 punti).

L’impatto della pandemia sulla domanda di abitazioni si dovrebbe estendere almeno fino alla metà del 2022 per poco più del 40% degli agenti che si attende effetti positivi e per quasi il 50% di chi prefigura un impatto negativo.

Restano più bilanciate le opinioni riguardo agli effetti sull’offerta di abitazioni: il 34,4% degli operatori ritiene che l’epidemia ne stia determinando una riduzione, a fronte del 38,3% che esprime un giudizio di incremento.

È diminuita la quota delle agenzie che prefigura riflessi negativi sui prezzi di vendita (al 45,1%, dal 58,7%), ma resta superiore a chi prevede effetti positivi (al 18,6%, dal 9,7%).

Tra coloro che si aspettano un impatto negativo poco più del 50% ritiene che si dovrebbe esaurire alla fine del 2021, a fronte del 34,6% che si aspetta un prolungamento fino alla metà del 2022.

Le valutazioni degli agenti riguardo agli effetti dell’epidemia sulla domanda e l’offerta di immobili da locare sono assai disperse: poco più di un terzo ritiene che l’impatto sul numero dei potenziali locatari e sull’offerta di abitazioni sia negativo, circa un terzo si attende invece effetti positivi.

I canoni di locazione dovrebbero risentire negativamente dell’epidemia per il 37,7% degli operatori, a fronte del 14,4% che ne prefigura un impatto al rialzo.

In entrambi i casi, per circa il 60% degli intervistati gli effetti si dovrebbero esaurire alla fine del 2021.

In prospettiva, cambieranno le caratteristiche desiderate dagli acquirenti:

Nelle percezioni degli agenti, su un orizzonte di tre anni le caratteristiche ricercate dai potenziali acquirenti saranno molto diverse da quelle prevalenti prima della pandemia.

La domanda di unità abitative indipendenti aumenterà per il 75% degli operatori e la ricerca di spazi esterni crescerà per il 90,3%.

Gli sviluppi attesi circa la dimensione e la posizione degli immobili richiesti sono invece più incerti: per il 44,5% degli agenti la domanda di unità abitative di grandi dimensioni aumenterà, a fronte del 44,2% che ne prefigura una stabilità; il 43,3% degli operatori si attende una maggiore richiesta di abitazioni in aree periferiche o non urbane, che rimarrà invece stabile per il 48,8%.

Per i due terzi degli intervistati, a tali sviluppi dovrebbe contribuire in misura molto o abbastanza rilevante la possibilità del ricorso al lavoro a distanza.

Fonte: Banca D’Italia | Sondaggio congiunturale sul mercato delle abitazioni in Italia – 24 maggio 2021